GST Knowledge India– भारत में टैक्स को जीएसटी भी कह सकते हैं, लेकिन india में GST अभी कुछ समय पहले ही आया है और आने के बाद से ही लोगों के बीच कन्फ्यूजन बना रहता है की जीएसटी क्या होता है और किस प्रकार से लगाया जाता है। जब भी हम कोई सामान खरीदते हैं तो हमको कुछ टैक्स चुकाना होता है जो उस सामान की MRP पर विभिन्न प्रकार से लगाया जाता है।

हम अपने रोजमर्रा के सामान में जीएसटी देते आए हैं लेकिन हमें उसके बारे में नहीं पता होता है, इसीलिए हमने Hindi Technical में आसान भाषा में GST से संबंधित लेख तैयार किया है। नीचे दिए गए विभिन्न चरणों के माध्यम से आप जीएसटी और उसके प्रकार के बारे में अच्छी तरह से समझ जाएंगे। पोस्ट को ध्यानपूर्वक पढ़ें क्योंकि यह एक महत्वपूर्ण टॉपिक है जिसके बारे में आपको पता होना जरूरी है।

चलिए जीएसटी और उसके प्रकार के बारे में विस्तार से जानते हैं।

Table of Contents

जीएसटी(GST) क्या होता है | What is GST in Hindi

अगर आपको याद है तो कुछ समय पहले आप को विभिन्न तरह के कर(TAX) देखने को मिलते थे जैसे Excise Duty, VAT, Entry Tax, Service Tax इत्यादि लेकिन 2017 के बाद इन टैक्स की जगह अकेले जीएसटी ने ले ली है इसके साथ ही अब जीएसटी संपूर्ण भारत में एक टैक्स है। पहले जो आपको विभिन्न तरह के टैक्स के बारे में जानना पड़ता था आप केवल आपको एक टैक्स जीएसटी के बारे में समझने की जरूरत है।

Full form of GST- जीएसटी 3 शब्दों से मिलकर बना है G-Goods, S-Service और T-Tax मतलब जीएसटी का फुल फॉर्म Goods and Service Tax. और जीएसटी का हिंदी में मतलब होता है वस्तु एवं सेवा कर जिसे वसेक भी कहते हैं।

GST का मतलब- वस्तु एवं सेवा कर आपसे तब लिया जाता है जब आप बाजार से किसी भी तरह का कोई भी सामान लेते हैं हर प्रकार के सामान में विभिन्न % मात्रा में जीएसटी लिया जाता है। इसीलिए आपका जीएसटी का मतलब जानने बहुत जरूरी है।

भारत में जीएसटी कब लागू किया गया

जीएसटी के बारे में पूरी जानकारी होने के लिए आपका यह जानना जरूरी है जीएसटी भारत में कब आया . भारत सरकार द्वारा GST अधिनियम को 29 मार्च 2017 को पारित किया गया था तत्पश्चात 1 जुलाई 2017 को 101 वाँ संवैधानिक संशोधन के रूप में जीएसटी को लागू किया गया था। जीएसटी को लाने के पीछे का कारण विभिन्न तरह के टैक्स को एक टैक्स में बदलना साथ ही अधिक से अधिक लोग आसानी से टैक्स के बारे में समझ सके इसीलिए लाया गया।

जीएसटी से पहले टैक्स कैसे लिया जाता था

जीएसटी आने से पहले देश और राज्य के कारोबारियों को विभिन्न तरह के टैक्स स्लैब से गुजरना पड़ता था जो कच्चा माल खरीदने से लेकर राज्य वह देश के अन्य राज्यों में बेचने के लिए देना पड़ता था। जिसमें उत्पाद शुल्क (Excise Duty) कई बार अतिरिक्त उत्पाद शुल्क (Additional Excise Duty) भी देना पड़ता था उसके बाद यदि सामान अन्य राज्य में बेचा जाता है तो Entry Tax, बेचते समय VAT और Sales Tax भी देना पड़ता था।

इसके अलावा अन्य टैक्स और मौजूद थे जैसे कोई महंगा लग्जरी आइटम के लिए अलग से लग्जरी टैक्स लिया जाता था और होटल इंडस्ट्री में सर्विस टैक्स शामिल था। आइए उदाहरण से समझते हैं,

| चरण | चरण मूल्य | लागत मूल्य | लागत में 10% TAX | नया मूल्य |

| कच्चा माल | 100 | 100 | 10 | 110 |

| उत्पादन प्रक्रिया | 50 | 160 | 16 | 166 |

| मार्जन/मुनाफा | 20 | 186 | 18.6 | 214.6 |

| कुल | 170 | 43.6 | 214.6 |

यदि सामान अन्य राज्य में बेचा जाता है तो अतिरिक्त एंट्री टैक्स देना होगा, जो उत्पादन प्रक्रिया के बाद के सामान पर लगेगा जैसे ऊपर ₹166 + 10% टैक्स = 166+16.6= 182.6 हम मार्जन ₹20 जोड़े तो 182.6+20 = 202.6 होगा। तो अब अन्य राज्य में नया मूल्य जिस पर वह सामान बेचा जाएगा होगा ₹202.6 + 10% सेल टैक्स= 202.6 + 20.26 = ₹222.86.

तो देखा आपने किस तरह से ₹170 में तैयार हुई चीज और आपको ₹43.6 राज्य में और यदि अन्य राज्य में बेचे तो ₹52.86 टैक्स के रूप में देना पड़ता।

चलिए अब यही प्रक्रिया जीएसटी(GST) के हिसाब से जान लेते हैं कि आपको कितना टैक्स देना पड़ेगा।

जीएसटी कैसे कैलकुलेट होता है

जैसे हमें बताया कि विभिन्न टैक्सों को हटाकर जीएसटी केवल 1 टैक्स है जिसे जोड़कर आपको सामान बेचा जाता है। जीएसटी के तहत केवल मूल्य संवर्धन पर ही कर लगेगा और कर अंतिम उपभोक्ता द्वारा वहन किया जाता है।

नए जीएसटी टैक्स को आइए उदाहरण से समझते हैं,

| चरण | चरण मूल्य | लागत मूल्य | 10% TAX(OLD) | GST | नया मूल्य |

| कच्चा माल | 100 | 100 | 10 | 10 | 110 |

| उत्पादन प्रक्रिया | 50 | 160 | 16 | 5 | 165 |

| मार्जन/मुनाफा | 20 | 185 | 18.6 | 2 | 187 |

| कुल | 170 | 43.6 | 17 | 187 |

इस प्रकार से जीएसटी आने के बाद कारोबारियों और उपभोक्ताओं दोनों को कर के बोझ में कमी आई है। जीएसटी के अंतर्गत किसी भी सामान/प्रक्रिया का पुनः कर नहीं लिया जा सकता प्रत्येक सामान और प्रक्रिया का अपना अलग से कर होता है। जैसा आप ऊपर उदाहरण से समझ पा रहे होंगे की उत्पादन प्रक्रिया का मूल्य ₹50 था तो जीएसटी के अंतर्गत लागत मूल्य ₹160 में केवल ₹5 जीएसटी लिया जाएगा।

जो सामान पुराने टैक्स स्लैप के हिसाब से उपभोक्ता को लगभग ₹215 का पड़ता था अब वह जीएसटी के अंतर्गत केवल ₹187 में लिया जा सकता है।

भारत में GST के प्रकार

किसी भी प्रकार का टैक्स दो भागों में बाटा जाता है एक केंद्र सरकार के अंतर्गत आता है और दूसरा राज्य सरकार के, जीएसटी भी भारत में मुख्यतः 4 प्रकार से बांटा गया है अर्थात,

- SGST

- CGST

- UTGST/UGST

- IGST

आइए विस्तार से इनके बारे में जान लेते हैं।

SGST क्या होता है

SGST की फुल फॉर्म State Goods and Service Tax होती है इसे हिंदी में राज्य वस्तु एवं सेवा कर कहां जाता है। जब कोई कारोबारी राज्य के अंदर ही एक कारोबारी से लेन-देन करता है तो उससे एसजीएसटी लिया जाता है यह कर पूरी तरह से राज्य सरकार द्वारा लिया जाता है।

एसजीएसटी की दरें (SGST rate in india)

भारत के राज्यों में एसजीएसटी रेट निम्न प्रकार से,

| प्रकार | SGST % |

| रोजाना इस्तेमाल की जाने वाली खाद्य सामग्री जैसे चाय, नमक, मसाले, चीनी, आदि। | 2.50% |

| संसाधित(processed) खाद्य पदार्थ | 6% |

| इलेक्ट्रॉनिक सामान | 9% |

| प्रसाधन सामग्री,कैपिटल गुड्ज़ इत्यादि | 14% |

CGST क्या होता है

CGST की फुल फॉर्म Central Goods and Service Tax होती है इसे हिंदी में केंद्रीय माल एवं सेवा कर भी कह सकते हैं। यदि एक ही राज्य में दो कारोबारियों के बीच आदान-प्रदान होता है तो SGST के साथ CGST भी शामिल होता है। लेकिन CGST में पूर्ण रुप से केंद्र सरकार का हिस्सा होता है।

सीजीएसटी की दरें (CGST rate in india)

संपूर्ण राज्य के लिए एक सीजीएसटी होता है जिसकी दरें निम्न प्रकार है।

| प्रकार | CGST % |

| रोजाना इस्तेमाल की जाने वाली खाद्य सामग्री जैसे चाय, नमक, मसाले, चीनी, आदि। | 2.50% |

| संसाधित(processed) खाद्य पदार्थ | 6% |

| इलेक्ट्रॉनिक सामान | 9% |

| प्रसाधन सामग्री,कैपिटल गुड्ज़ इत्यादि | 14% |

IGST क्या होता है

IGST की फुल फॉर्म Integrated Goods and Service Tax होती है इसे हिंदी में एकीकृत माल एवं सेवा कर भी कह सकते हैं। यदि एक राज्य का कारोबारी अन्य राज्य के साथ कारोबार कर रहा है तो केवल आईजीएसटी(IGST) के रूप में केंद्र सरकार द्वारा एक टैक्स लिया जाता है जिसे बाद में केंद्र सरकार और राज्य सरकार आपस में बांटते हैं।

केंद्र सरकार द्वारा आईजीएसटी में से आधा हिस्सा उस राज्य को दिया जाता है जिस दूसरे राज्य में सामान बेचा जा रहा है। इस प्रकार जब भी भारत के किसी भी कोने से किसी भी कोने में कारोबार किया जाता है तो केवल एक टैक्स IGST कारोबारियों द्वारा केंद्र को देना होता है।

आईजीएसटी की दरें (IGST rate in india)

| प्रकार | IGST % |

| रोजाना इस्तेमाल की जाने वाली खाद्य सामग्री जैसे चाय, नमक, मसाले, चीनी, आदि। | 5% |

| संसाधित(processed) खाद्य पदार्थ | 12% |

| इलेक्ट्रॉनिक सामान | 18% |

| प्रसाधन सामग्री,कैपिटल गुड्ज़ इत्यादि | 28% |

जैसा कि आप ऊपर दिए गए IGST के रेट देख पा रहा है कि यह CGST या SGST से दोगुना होता है। ऐसा इसलिए होता है क्योंकि यह कर केवल एक रूप से लगता है और बाद में इसका आधा हिस्सा राज्य को दे दिया जाता है।

UTGST / UGST क्या होता है

UTGST की फुल फॉर्म Union Territory Goods and Service Tax होती है इसे केंद्र शासित प्रदेश माल और सेवा कर हिंदी में कहा जाता है। जैसा कि नाम से पता लगता है यह एक अलग तरह का कर है जो केवल केंद्र शासित प्रदेश के अंदर कारोबारियों के बीच हो रहे सौदे में लिया जाता है।

केंद्र शासित प्रदेश जैसे दादर, नगर हवेली, चंडीगढ़, अंडमान और निकोबार के साथ-साथ पुडुचेरी और दिल्ली। इस टैक्स में पूरी हिस्सेदारी केवल और केवल केंद्र शासित राज्य सरकारों की ही होती है।

जीएसटी नंबर क्या होता है | What is GST number

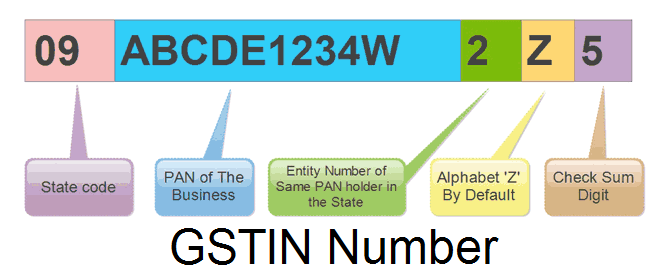

जीएसटी नंबर जिसे GSTIN एक तरह का यूनिक नंबर होता है जो आपको जीएसटी में रजिस्ट्रेशन करने के बाद दिया जाता है। GSTIN में 15 नंबर होते हैं जिनका अलग-अलग मतलब होता है। नीचे दी गई इमेज से आप समझ सकते हैं कि जीएसटी में दिए जाने वाले नंबरों का क्या मतलब होता है।

यदि आप भी कोई व्यवसाय(business) करना चाहते हैं या फिर जाना चाहते हैं कि जीएसटी में रजिस्ट्रेशन कैसे किया जाता है तो चलिए जीएसटी नंबर प्राप्त कैसे करें जान लेते हैं।

GST में रजिस्ट्रेशन कैसे होता है | How To Register In GST

GSTN(Goods and Services Tax Network) के माध्यम से आप जीएसटी में रजिस्ट्रेशन करा कर अपना GSTIN ले सकते हैं। भारत सरकार द्वारा GST Portal तैयार किया गया है जिसके द्वारा आप ऑनलाइन ही जीएसटी नंबर अप्लाई कर सकते हैं।

- कंप्यूटर लैपटॉप में www.gst.gov.in वेब एड्रेस खोलें।

- यहां आपको GST Number Registration फॉर्म देखने को मिलेगा, मांगी गई डिटेल्स दर्ज करें।

- अपना मोबाइल नंबर और ईमेल आईडी सही से दर्ज करें क्योंकि इसमें आपको एक Acknowledgement Number दिया जाएगा।

- कुछ दिनों में एप्लीकेशन के अप्रूव होने के बाद आपको आपका GSTIN दे दिया जाएगा।

- GSTIN के साथ आपको आपका GST portal का login username और password भी दिया जाता है जिसके द्वारा आप बाद में अपने पोर्टल में लॉगिन कर सकते हैं।

जीएसटी नंबर किसे लेना चाहिए

वैसे तो अगर आप छोटे व्यापारी है जिनका सालाना व्यवसाय/इनकम 20 लाख रुपए से कम है तो आपको जीएसटी नंबर की जरूरत नहीं है। कुछ राज्यों में यह सीमा 50 लाख रुपए भी है और यह पूर्ण रूप से राज्यों पर निर्भर करता है वह इसे कम या ज्यादा ही कर सकते हैं।

साथ ही अगर आप कोई ऑनलाइन बिजनेस करते हैं तो जीएसटी नंबर आपके लिए मैंडेटरी हो जाता है जैसे कि अगर आप फ्लिपकार्ट अमेजन जैसी ऑनलाइन वेबसाइट में अपना सामान बेच रहे हैं तो वह आपसे जीएसटी नंबर मांगेंगे।

जीएसटी(GST) के फायदे

- GST सिस्टम आने से विभिन्न तरह के टैक्स का हिसाब नहीं रखना पड़ता है।

- पूरे भारत में GST की दर एक समान होती है फिर चाहे आप किसी भी राज्य में व्यवसाय करें।

- जीएसटी के आने से कर में पारदर्शिता बढ़ गई है।

- बहुत सारी चीज है जो रोजमर्रा में इस्तेमाल की जाती है उनमें टैक्स में थोड़ी राहत मिली है।

- पूरा सिस्टम ऑनलाइन होने की वजह से जीएसटी भरना और रिटर्न काफी सरल हो गया है।

दोस्तों आशा करते हैं आपको यह पोस्ट पसंद आया होगा और आप आसानी से समझ गए होंगे कि जीएसटी क्या होता है (GST in hindi) जो पहले आपको लगभग 17 तरह के अप्रत्यक्ष कर देने पड़ते थे जीएसटी के लागू होने के बाद ही संपूर्ण भारत में एक कर लागू हो गया। साथ ही हमने बताया कि जीएसटी कितने प्रकार का होता है और SGST, CGST, UTGST/UGST और IGST क्या होता है। जीएसटी की दर(rate of GST in India) के बारे में भी हमने चर्चा की।